Bảo hiểm ô tô là bảo hiểm trách nhiệm dân sự ô tô bắt buộc theo quy định của Luật thông giao đường bộ để xe có thể lưu thông trên đường. Ngoài ra, bảo hiểm ô tô còn một số hình thức bảo hiểm tự nguyện khác để chủ xe có thể vận hành xe an toàn và đảm bảo các rủi ro khác có thể xảy ra. Thegioirollsroyce.com xin chia sẻ các thông tin cơ bản để các bác tài được rõ.

Bảo hiểm ô tô là gì? Vì sao nên mua?

Bảo hiểm ô tô là một loại bảo hiểm kết hợp nhiều loại hình bảo hiểm khác nhau, bao gồm con người, tài sản, hàng hóa vận chuyển có liên quan đến xe ô tô đang sở hữu. Bảo hiểm bao gồm bảo hiểm bắt buộc và bảo hiểm tự nguyện nhằm đảm bảo an toàn cũng như hạn chế các rủi ro khi tham gia giao thông đường bộ.

Trong đó, bảo hiểm bắt buộc trách nhiệm dân sự của chủ xe cơ giới là loại hình bảo hiểm ô tô bắt buộc mà mọi chủ xe ô tô đều phải tham gia theo quy định của Luật giao thông đường bộ. Khi bị cảnh sát giao thông hoặc cơ quan có thẩm quyền kiểm tra, nếu như không có bảo hiểm dân sự ô tô, thì coi như là vi phạm quy định của pháp luật và sẽ bị xử phạt.

Mức phí bảo hiểm bắt buộc trách nhiệm dân sự là khắc nhau, tùy thuộc vào từng loại xe chuyên dụng, thông thường, trọng tải hoặc số ghế ngồi.

Ngoài bảo hiểm trách nhiệm dân sự bắt buộc, chủ xe ô tô có thể tham gia các loại hình bảo hiểm khác, chẳng hạn như bảo hiểm dân sự tự nguyện, bảo hiểm tai nạn cho hành khách ngồi trên xe hoặc bảo hiểm hàng hóa vận chuyển. Nếu xảy ra tai nạn hoặc các sự cố ngoài ý muốn, công ty bảo hiểm có thể chi trả các khoản bồi thường theo quy định. Điều này giúp giảm chi phí sửa chữa, hao hụt cũng như tổn thất của chủ sở hữu.

Bảo hiểm ô tô là một hình thức đảm bảo đối với tài sản cá nhân cũng như tính mạng và sức khỏe của người tham gia giao thông. Hiện tại, người Việt nói chung vẫn chủ quan với việc tham gia bảo hiểm vì nhiều nguyên nhân khác nhau. Tuy nhiên tham gia bảo hiểm có nhiều lợi ích, đặc biệt là với các loại xe hạng sang như Rolls-Royce:

- Hỗ trợ kịp thời khi có sự cố xảy ra, chẳng hạn như tai nạn bất ngờ, hư hỏng xe, bất kể ngày hay đêm.

- Hướng dẫn khách hàng cách xử lý các tình huống tạ hiện trường khi nhân viên bảo hiểm chưa thể có mặt kịp lúc.

- Đảm bảo các bộ phận xe dễ mất cắp, chẳng hạn như gương chiếu hậu hoặc các biểu tượng cá nhân. Điều này giúp khách hàng an tâm hơn khi sở hữu các phụ kiện đắt tiền hoặc gói ngoại thất cá nhân hóa.

- Bảo hiểm thủy kích có thể đảm bảo quyền lợi của khách hàng trong trường hợp xe bị ngập nước.

- Sửa chữa và thay thế phụ tùng với giá phù hợp và không tính phí khấu hao. Đối với các dòng xe đắt tiền, chẳng hạn như Rolls-Royce, bảo hiểm này sẽ giúp khách hàng tiết kiệm được một khoản chi phí nếu cần sửa chữa hoặc thay thế phụ tùng.

- Sửa chữa tại garage chính hãng nhằm đảm bảo chất lượng và tránh các sản phẩm giả mạo. Chi phí sửa chữa phát sinh sẽ được công ty bảo hiểm chi trả.

Trong bối cảnh kinh tế thị trường ngày càng phát triển, việc sở hữu một chiếc xe ô tô không còn là điều quá khó khăn. Ô tô trở thành phương tiện phổ thông và phục vụ nhu cầu thiết yếu của nhiều người, từ công việc đến mục đích riêng tư. Việc sở hữu các loại bảo hiểm ô tô là điều cần thiết, văn minh và đảm bảo quyền lợi tối đa của chủ sở hữu nếu chẳng may xảy ra sự cố.

Các loại hình bảo hiểm ô tô cần biết

Hiện tại trên thị trường có 5 loại bảo hiểm ô tô phổ biến, trong đó bảo hiểm bắt buộc trách nhiệm dân sự của chủ xe cơ giới là bắt buộc tham gia và các loại hình bảo hiểm tự nguyện khác. Chi tiết như sau:

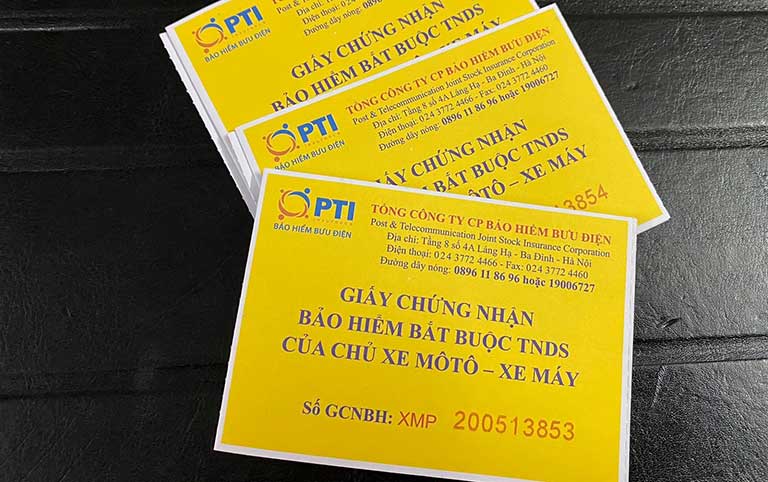

1. Bảo hiểm Trách nhiệm dân sự bắt buộc

Theo Nghị định 103/2008/NĐ-CP, bảo hiểm Trách nhiệm dân sự bắt buộc (TNDS) của chủ xe cơ giới là loại hình bảo hiểm bắt buộc mà các cá nhân hoặc doanh nghiệp sở hữu xe cơ giới phải tham gia theo Luật giao thông đường bộ khi tham gia giao thông, nhằm đảm bảo quyền lợi của chủ sở hữu và các nạn nhân khi có sự cố xảy ra. Bên cạnh đó, bảo hiểm cũng đảm bảo các rủi ro về tài chính và hỗ trợ chủ xe trước các sự cố ngoài ý muốn.

Một số điểm lưu ý của bảo hiểm trách nhiệm dân sự bắt buộc bao gồm:

- Là giấy tờ bắt buộc khi mua xe cơ giới theo quy định của pháp luật, được gọi là Bảo hiểm bắt buộc;

- Phải xuất trình khi cảnh sát giao thông yêu cầu;

- Phải xuất trình khi đăng kiểm hoặc kiểm tra xe;

- Có tác dụng bảo hiểm cho Người thứ ba (người bị thiệt hại) khi xảy ra tai nạn xe cơ giới.

Phạm vi bảo hiểm:

- Thiệt hại ngoài hợp đồng về tính mạng, thân thể, tài sản đối với bên thứ ba do tai nạn xe cơ giới gây ra;

- Thiệt hại về thân thể, tính mạng của hành khách căn cứ theo hợp đồng vận chuyển hành khách do xe cơ giới gây ra;

- Chỉ áp dụng đối với các tai nạn xảy ra trong lãnh thổ nước Cộng hòa Xã hội Chủ nghĩa Việt Nam.

Phạm vi loại trừ bảo hiểm:

- Người bị thiệt hại cố tình gây ra thiệt hại;

- Lái xe gây tai nạn cố ý bỏ chạy;

- Không có giấy phép lái xe hợp lệ;

- Hậu quả gián tiếp từ tai nạn xe cơ giới;

- Thiệt hại do cướp hoặc mất cắp sau tai nạn;

- Các hoạt động bất khả kháng, chẳng hạn như khủng bố;

- Các loại hình tài sản đặc biệt, chẳng hạn như vàng, bạc, đá quý, tiền, các chứng từ có giá trị nhữ tiền, cổ vật,…

Mức trách nhiệm bảo hiểm:

- Đối với thiệt hại về người: 100 triệu đồng / 1 người / 1 vụ tai nạn;

- Đối với thiệt hại tài sản: 100 triệu đồng/ 1 vụ tai nạn.

Ngoài ra, biểu phí trách nhiệm dân sự của chủ xe ô tô cũng được quy định tùy thuộc theo loại xe kinh doanh vận chuyển, không kinh doanh vận chuyển và xe chở hàng. Biểu phí đối với tải trọng và số lượng chỗ ngồi cũng khác nhau, các loại xe tập lái, xe taxi hoặc ô tô chuyên dụng được quy định và phân biệt cụ thể. Khách hàng có thể tìm hiểu thêm về Luật bảo hiểm để có thêm thông tin phù hợp nhất.

2. Bảo hiểm vật chất xe ô tô

Bảo hiểm vật chất xe ô tô, còn được gọi là bảo hiểm thân vỏ xe ô tô, chi trả các thiệt hại về vật chất xe xảy ra do tai nạn, va chạm, đâm xe, thiên tai, lật đổ, bị vật thể khác rơi vào, hỏa hoạn, cháy nổ, mất cắp, trộm cướp, thiệt hại động cơ do thủy kích. Đây là loại bảo hiểm ô tô tự nguyện tuy nhiên rất cần thiết khi tham gia giao thông. Nếu xảy ra các sự cố đáng tiếc, công ty bảo hiểm sẽ chi trả các khoản chi phí khắc phục sự cố và giúp chủ xe chủ động trong vấn đề tài chính và yên tâm hơn trong quá trình vận hành xe cơ giới.

Đối tượng tham gia bảo hiểm:

- Xe ô tô, máy kéo, xe rơ mooc, sơ mi rơ mooc, được kéo bởi đầu xe ô tô, máy kéo;

- Xe máy thi công;

- Xe máy nông nghiệp, lâm nghiệp;

- Các loại xe đặc chủng khi tham gia giao thông đường bộ.

Phạm vi bảo hiểm:

- Va chạm, đâm xe, bao gồm va chạm với các vật thể khác ngoài xe cơ giới, lật đổ, chìm, bị vật thể khác rơi vào;

- Cháy nổ, hỏa hoạn;

- Thiên tai;

- Các tai nạn bất ngờ, bất khả kháng do thiên nhiên;

- Mất toàn bộ do trộm, cướp.

Quyền lợi khi tham gia bảo hiểm:

Ngoài chi phí bồi thường theo hợp đồng, bảo hiểm còn hoàn chi trả những chi phí cần thiết và hợp lý theo thỏa thuận tại hợp đồng bảo hiểm, bao gồm các chi phí:

- Hạn chế, ngăn ngừa, tổn thất phát sinh thêm;

- Chi phí cứu hộ và vận chuyển xe bị thiệt hại đến cơ sở sửa chữa gần nhất, nhưng tối đa không vượt quá 10% số tiền bảo hiểm.

Đối với bảo hiểm thủy kích:

- Trong bảo hiểm vật chất xe ô tô quy định về bảo hiểm thủy kích như sau:

- Công ty bảo hiểm sẽ chi trả bồi thường thiệt hại theo các điều khoản trong hợp đồng liên quan đến các vấn đề thủy kích.

Phạm vi bảo hiểm:

Trong trường hợp đi vào vùng ngập nước, lũ lụt và xe chết máy không thể khởi động lại được, bảo hiểm sẽ chi trả 70 – 80% chi phí sửa chữa, bảo trì các thiết bị động cơ, chẳng hạn như xi-lanh, pít-tông, bạc, thay nhớt, lọc gió,…, phần còn lại khách hàng tự chi trả.

Trong trường hợp khách hàng cố tình không tránh nơi ngập nước dẫn đến hư hỏng và thiệt hại nghiêm trọng, công ty bảo hiểm có thể từ chối chi trả và bồi thường bảo hiểm theo hợp đồng.

Quyền lợi tham gia bảo hiểm:

- Được bồi thường và chi trả theo hợp đồng bảo hiểm;

- Công ty bảo hiểm sẵn sàng hỗ trợ cứu hộ để khắc phục sự cố ngoài ý muốn với chi phí thấp nhất.

3. Bảo hiểm tai nạn cho người ngồi trên xe ô tô

Đây là một loại hình bảo hiểm ô tô tự nguyện, dành cho lái xe, phụ xe và hành khách trên xe ô tô khi lên – xuống xe, tham gia giao thông đường bộ và không may xảy ra tai nạn.

Đối với loại hình bảo hiểm này, nếu chẳng may xảy ra tai nạn thiệt hại về thân thể hoặc tính mạng của người ngồi trên xe, bảo hiểm sẽ chịu trách nhiệm thanh toán cho thiệt hại này. Mức phí thanh toán sẽ phụ thuộc vào thỏa thuận trong hợp đồng giữa chủ xe và công ty bảo hiểm.

Công ty bảo hiểm sẽ không chịu trách nhiệm chi trả cho trường hợp cố tình gây thiệt hại, chẳng hạn như:

- Cố ý gây sai sót, tai nạn, thiệt hại cho người ngồi trên xe;

- Say rượu, bia, sử dụng chất kích thích khi tham gia giao thông;

- Lái xe trong trường hợp không có giấy phép lái xe hợp lệ.

4. Bảo hiểm trách nhiệm dân sự tự nguyện

Đây là một loại bảo hiểm ô tô tự nguyện. Công ty bảo hiểm sẽ chi trả các khoản về:

- Thiệt hại ngoài hợp đồng về thân thể, tính mạng, tài sản đối với bên thứ ba do tai nạn xe cơ giới gây ra;

- Thiệt hại về thân thể, tính mạng của hành khách theo hợp đồng vận chuyển hành khách do xe cơ giới gây ra.

Quyền lợi khi tham gia bảo hiểm:

Trong trường hợp tổn thất thuộc phạm vi Bảo hiểm Trách nhiệm dân sự bắt buộc mà chủ xe phải bồi thường cho nạn nhân vượt quá mức chi trả của hợp đồng, công ty bảo hiểm sẽ bồi thường khoản chi phí vượt mức như sau:

- Về người: Chủ xe sẽ được bồi hoàn chi phí thực tế nhằm khắc phục các hậu quả cho bên thứ ba vượt quá mức trách nhiệm bảo hiểm bắt buộc TNDS do Bộ tài chính quy định trên cơ sở trách nhiệm tự nguyện;

- Về tài sản: Sau khi bảo hiểm bắt buộc đã chi trả, công ty bảo hiểm sẽ bồi hoàn phần chênh lệch mà chủ xe đã bồi thường cho người thiệt hại dựa trên hợp đồng tham gia bảo hiểm.

Trong mọi trường hợp, số tiền bảo hiểm sẽ không vượt quá mức giới hạn trách nhiệm theo hợp đồng mà chủ xe tham gia.

5. Bảo hiểm trách nhiệm dân sự hàng hóa

Bảo hiểm trách nhiệm dân sự hàng hóa là loại hình bảo hiểm ô tô tự nguyện của chủ xe đối với hàng hóa trong quá trình vận chuyển theo hợp đồng của chủ xe đối với chủ hàng hóa.

Phạm vi bảo hiểm:

Các thiệt hại về hàng hóa liên quan đến tai nạn xe cơ giới mà nguyên nhân được xác định là do lỗi của chủ xe gây ra trong quá trình vận chuyển hàng hóa.

Quyền lợi khi tham gia bảo hiểm:

Công ty bảo hiểm sẽ chi trả các khoản phí bồi thường thực tế cần thiết và hợp lý đối với hàng hóa của chủ hàng theo quy định của Bộ luật dân sự khi xe gặp tai nạn mà chủ xe phải bồi thường cho chủ hàng. Mức bồi thường bao gồm những hạng mục sau:

- Chi phí giảm nhẹ, ngăn ngừa, hạn chế tổn thất;

- Chi phí bốc xếp, bảo quản, lưu kho bãi hàng hóa là hậu quả liên quan đến tai nạn;

- Chi phí giám định tổn thất thuộc trách nhiệm của công ty bảo hiểm;

- Tổng giá trị hàng hóa bị tổn thất do tai nạn xe cơ giới;

- Tổng các chi phí bồi thường không vượt quá mức trách nhiệm bảo hiểm cho hàng hóa được vận chuyển trên xe theo hợp đồng bảo hiểm.

Quy trình xử lý và bồi thường bảo hiểm xe ô tô

Khi có tai nạn xảy ra, khách hàng thực hiện các bước như sau:

Bước một: Yêu cầu bảo hiểm:

- Khi xảy ra sự cố, chủ xe liên hệ với công ty bảo hiểm để khai báo sự việc và chi tiết nguyên nhân dẫn đến sự việc.

- Chủ xe cần khai báo ngay khi xảy ra sự cố, tránh kéo dài thời gian.

- Giấy tờ liên quan bao gồm: Đăng kiểm, đăng ký, chứng minh nhân dân (CMND) / Căn cước công dân (CCCD), bằng lái xe và chứng nhận bảo hiểm.

Bước hai: Giám định tổn thất thật sự:

- Sau khi nhận được yêu cầu bảo hiểm, công ty bảo hiểm sẽ chịu trách nhiệm giám định toàn bộ thông tin mà khách hàng cung cấp;

- Chi phí giám định bên bảo hiểm sẽ chi trả toàn bộ.

Trong trường hợp hai bên KHÔNG thống nhất kết quả giám định, có thể mời giám định độc lập. Chi phí mời giám định độc lập khách hàng CÓ THỂ sẽ phải chi trả.

Bước ba: Giải quyết bồi thường:

- Chủ xe và công ty bảo hiểm sẽ thống nhất phương án bồi thường hợp lý nhất. Thông thường có hai phương án giải quyết bồi thường:

- Khắc phục trực tiếp hậu quả thiệt hại;

- Bồi thường bằng tiền.

Bước bốn: Hoàn tất hồ sơ:

Sau khi hai bên đã thống nhất hồ sơ, kiểm tra toàn bộ nội dung đã thực hiện, sẽ tiến hành ký kết biên bản nghiệm thu, hợp đồng, thanh lý (nếu có) và nhận xe.

Một số điều cần lưu ý về bảo hiểm xe ô tô

1. Công ty bảo hiểm ô tô uy tín

- Bảo hiểm oto Liberty

- Bảo hiểm oto PVI

- Bảo hiểm oto MIC

- Bảo hiểm oto Bảo Việt

- Bảo hiểm oto UIC

- Bảo hiểm oto Pjico

Trước khi tiến hành ký kết hợp đồng bảo hiểm ô tô, khách hàng cần cân nhắc, tìm hiểu, lựa chọn công ty bảo hiểm uy tín, phù hợp và có liên kết với các hãng xe có dịch vụ sửa chữa chuyên nghiệp để thuận tiện nhất trong quá trình khắc phục sự cố ngoài ý muốn.

2. Hiệu lực bảo hiểm trách nhiệm dân sự

Thời điểm bảo hiểm trách nhiệm dân sự bắt đầu có hiệu lực được quy định cụ thể trong Giấy chứng nhận bảo hiểm, nhưng sẽ được lùi ngày kể từ ngày chủ xe đóng đủ chi phí bảo hiểm.

Thời hạn bảo hiểm ghi trên Giấy chứng nhận bảo hiểm là một năm. Tuy nhiên, tùy thuộc vào trường hợp cụ thể, thời hạn có thể dưới một năm.

3. Có nên chọn mức miễn thường trong bảo hiểm ô tô?

Mức miễn thường trong bảo hiểm ô tô là một điều khoản không bắt buộc, tuy nhiên các công ty bảo hiểm thường khuyến khích khách hàng tham gia. Trong trường hợp này, khách hàng sẽ tự chi trả một khoản chi phí trước khi công ty bảo hiểm bồi thường các tổn thất xảy ra.

Dưới góc độ của công ty bảo hiểm, mức miễn thường sẽ chi trả các khoản bồi thường liên quan đến các tổn thất nhỏ và tập trung nguồn lực cho các tổn thất lớn hơn. Dưới góc độ khách hàng, hiểu đơn giản là nếu tổn thất, chi phí sửa chữa bằng hoặc dưới mức miễn thường, thì công ty bảo hiểm sẽ KHÔNG chi trả. Trong trường hợp chi phí sửa chữa cao hơn mức miễn thường, công ty bảo hiểm sẽ chi trả khoản chênh lệch.

Có thể nói bảo hiểm ô tô là một khoản đảm bảo văn minh, nhằm khắc phục các rủi ro và bồi thường các khoản thiệt hại liên quan đến thân thể, tính mạng và tài sản của người tham gia giao thông. Hy vọng các thông trên đây có thể giúp khách hàng trọng việc lựa chọn loại bảo hiểm phù hợp khi sử dụng xe cơ giới.

ArrayArray

Trở thành người đầu tiên bình luận cho bài viết này!